Impôt sur les successions et donations en Belgique

Impôt sur les successions et donations en Belgique

Dossier spécial expatriation à Bruxelles, cliquez ici >>

Les taux applicables aux droits de donation et de succession sont de la compétence des Régions.

Les barèmes sont progressifs, ils dépendent donc du montant des biens transmis, sauf exceptions.

Par ailleurs, les taux varient également, comme en France, en fonction du lien de parenté.

Vous trouverez les formulaires nécessaires (en pdf), avec la possibilité de télécharger le Guide Expatriation et la chambre des réponses. |

la fiscalite applicable en matière de droits de succession et donation

la fiscalite applicable en matière de droits de succession et donation

L'actif successoral comprend :

-

la part du défunt dans la communauté conjugal existant éventuellement, celle-ci dépend de sa situation matrimoniale au moment du décès ;

-

l'ensemble des biens dont il était propriétaire à titre personnel au moment du décès ;

-

l'ensemble des revenus qu'il percevait jusqu'au moment du décès ;

-

l'ensemble des créances dont il était titulaire jusqu'au jour du décès ;

-

tous les biens légués ;

-

les éventuels capitaux d'assurance vie revenant à ses héritiers.

Et lorsqu'il y a des biens français ?

La France et la Belgique ont signé une convention fiscale concernant les successions (Convention du 20 janvier 1959).

Cette convention n'est cependant pas applicable aux donations (seulement pour les successions).

Une question fiscale sur votre expatriation ?

![]() Si vous veniez à décéder en tant que résident fiscal belge, la convention fiscale prévoit les dispositions suivantes (ne concerne que les règles fiscales) :

Si vous veniez à décéder en tant que résident fiscal belge, la convention fiscale prévoit les dispositions suivantes (ne concerne que les règles fiscales) :

-

les immeubles sont imposés dans le pays de situation (article 4 de la convention) ;

-

les biens meubles corporels dans le pays de situation au moment du décès (article 7 de la convention) ;

-

les autres biens dans le pays du dernier domicile du défunt (article 8 de la convention).

Questions à l'Expert ... Peut on échapper à l’IFI quand on part à l’étranger ? la réponse ici >> Je pars en expatriation comment sera taxé précisément mon contrat d’assurance vie en France ? la réponse ici >> Peut on échapper à l’impôt sur la plus value en cas de cession en tant que non résident ? la réponse ici >> Comment suis-je taxé en cas de retour en France si une partie de l'année, je suis résident fiscal français et l'autre partie de l'année résident fiscal d'un autre pays ? la réponse ici >>

|

![]() Par contre, en cas de donation à un résident fiscal français, vous risquez de supporter une double imposition, car la convention fiscale ne concerne pas les donations.

Par contre, en cas de donation à un résident fiscal français, vous risquez de supporter une double imposition, car la convention fiscale ne concerne pas les donations.

En effet, l'article 750 ter du Code Général des Impôts français prévoit que dès lors que le bénéficiaire est domicilié en France au moment de la donation et pendant au moins 6 ans au cours des 10 dernières années, tous les biens meubles et immeubles reçus, situés en France ou hors de France, sont imposables en France.

Et en Belgique ?

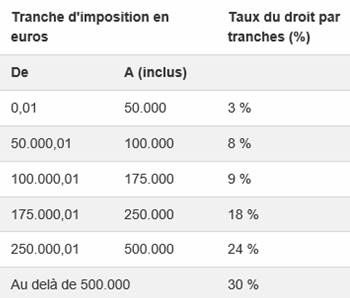

Comme en France, les donations, qu'elles soient mobilières ou immobilières, sont imposables. Le montant des droits de donation est calculé sur la valeur brute des biens donnés suivant un barème progressif, variant en fonction du type de bien transmis (bien meuble ou immeuble), de sa valeur et du lien de parenté entre le donateur et le donataire. Ce sont les Régions qui sont compétentes pour déterminer les taux d'imposition. Le barème applicable dépend donc de la Région dans laquelle le donateur a son domicile fiscal au moment de la donation.

Les droits dus varient donc en fonction de la région de résidence du défunt.

· Pour la région wallone :

Barème applicable à la part successorale nette des conjoints ou cohabitants légaux survivants et aux héritiers en ligne directe :

- Réductions pour le conjoint ou le cohabitant survivant :

Ils bénéficient d’un abattement de 12 500€. Si la part successorale nette n’excède pas 125 000 €, ils bénéficient d’un abattement supplémentaire de 12 500€ pour la deuxième tranche, donc une exemption totale de 25 000€.

En outre, ils bénéficient de la moitié des exemptions supplémentaires dont bénéficient ensemble les enfants communs.

A partir du 1er janvier 2018, le conjoint ou le cohabitant légal survivant bénéficie d’une exemption totale sur la part nette recueillie dans l’immeuble qui a servi de résidence principale au défunt depuis au moins cinq ans à la date de son décès. Cette part nette est donc exclue de la base imposable (sous conditions).

Une question fiscale sur votre expatriation ?

- Réductions pour l’héritier en ligne directe :

L'héritier en ligne directe (enfants, petits-enfants, ...) bénéficie d’un abattement de 12 500€. Si la part successorale nette de l'héritier en ligne directe n’excède pas 125 000€, il bénéficie d’un abattement supplémentaire de 12 500€ dans la deuxième tranche donc, une exemption totale de 25 000€.

Les enfants du défunt qui n’ont pas encore 21 ans, bénéficient d’un abattement supplémentaire de 2 500€ par année complète restant à courir jusqu’à ce qu’ils atteignent l’âge de 21 ans.

En outre, un tarif préférentiel s'applique sur la part nette dans le logement familial dont les héritiers en ligne directe héritent, le tarif général s'applique sur le reste de leur part.

Les droits de succession sont à verser dans les 2 mois à compter du jour de l’expiration du délai fixé pour le dépôt de la déclaration.

· Pour la région Bruxelles-Capitale :

Barème applicable à la part héréditaire nette du conjoint/ cohabitant légal ou héritier en ligne directe du défunt :

Des taux préférentiels s’appliquent lorsque la succession comprend une partie en pleine propriété de l’immeuble qui a servi de résidence principale au défunt pendant au moins 5 ans (avantage plafonné à 250 000€ : au-delà reprise des taux ordinaires)

- Réduction des droits pour les partenaires :

Le partenaire bénéficie d’un abattement de 15 000€. En outre, le conjoint ou cohabitant bénéficie de la moitié des abattements supplémentaires dont bénéficient ensemble les enfants communs.

- Réductions des droits pour les héritiers en ligne directe :

Ils bénéficient d’un abattement de 15 000€. En outre, les enfants du défunt qui n’ont pas encore 21 ans, bénéficient d’un abattement supplémentaire de 2 500 € par année complète restant à courir jusqu’à ce qu’ils atteignent l’âge de 21 ans.

Bilan fiscal Expatriation Joptimiz ! Nous avons créé ce bilan fiscal Expatriation afin de prendre les bonnes décisions fiscales quant à vos objectifs :

Nous partons de l'existant et vous indiquons nos conseils pour atteindre ces objectifs. |

Attention, les règles fiscales internationales évoluant très régulièrement, nous vous conseillons vivement de vous rapprocher d'un avocat fiscaliste en fonction de votre situation précise.